成都汇阳投资主题投资分析关于:半导体业绩下滑,这一分支逆势上涨!

【半导体业绩显著下滑,设备逆势大涨】

半导体 (申万) 2023 年一季度营收 841.14 亿元,同比减少 10.04%,归母净利润 41.49 亿元,同比下滑 64.09%。子板块来看分化较为明显,仅半导体设备行业业绩实现上涨,2023 年一季 度营收为 91.02 亿元,同比增长 46.55%,归母净利润为 15.18 亿元,同比增长 87.82%。 主要受益于国产替代进程叠加大陆地区晶圆积极扩产,且周期性相对较弱,因而业绩显现出较强的支撑性。

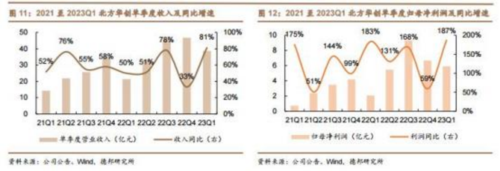

4 月 28 日晚, 国内半导体设备龙头北方华创发布 2022 年度报告和 2023 年一季度报告:

(1) 2022 年,北方华创实现营业总收入 146.9 亿元,同比增长 51.7%, 实现归母净利润 23.5 亿元,同比增长 118.4%,扣非后归母净利润 21.1 亿元, 同比增长 161.1%,毛利率 43.8%,同比提升 4.4 百分点,净利率 17.3%,同比 提升 5.0 百分点。

(2)2023 年一季度,北方华创实现营业总收入 38.7 亿元,同比增长 81.3%, 实现归母净利润 5.9 亿元, 同比增长 186.6%,扣非后归母净利润 5.3 亿元, 同 比增长 243.6%,毛利率 41.2%, 同比下降 3.5 百分点,净利率 15.9%,同比提 升 4.3 百分点。北方华创 Q1 收入与利润大幅增长,超市场预期。

【国产化率较低,半导体设备成长广阔】

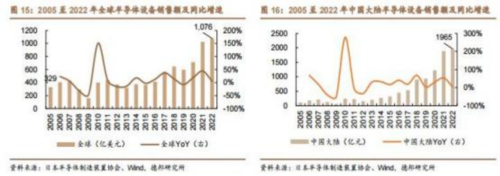

根据日本半导体制造装置协会统计数据,2005 至 2022 年,全球半导体设备 销售额从 329 亿美元增长至 1076 亿美元,市场空间超过千亿美元且未来有望继 续提升。

中国大陆 2022 年半导体设备销售额约283 亿美元(约合 1965 亿元人民币), 占全球市场比重约为 26.3%,较 2021 年的 28.9%略有下降,与近几年中国大陆晶 圆厂的国外设备商供应受限、国内设备商尚未能满足先进制程扩产需求等因素有关。

未来,随着国产设备商大力投入研发支出、逐步突破先进制程相关设备的技术限制,中国大陆半导体设备市场占全球比重有望持续提升。

2022 年,中国大陆半导体设备国产化率约为 19.4%,比 2015 年的 5.1%提升了 14.3 个百分点,且近几年国产化率快速提升,但仍然处于较低水平。

2022 年国产化率的迅速提升,部分原因是欧美日设备商受到限制无法给中 国大陆供应先进制程相关设备。

随着国内晶圆厂加快扩产节奏, 以及半导体设备供应商上下游协力突破技 术限制,半导体设备的国产替代进程有望加速,国内设备厂商的市场份额有望进一步提升。

【中芯、晶合上市,国内晶圆厂加速发展】

1、5 月 10 日,绍兴中芯集成电路制造股份有限公司 (简称“中芯集成”) 正式在上交所科创板挂牌上市。

中芯集成成立于 2018 年, 由绍兴市越城区集成电路产业基金、中芯国际等参股,主要从事 MEMS、功率器件等领域的晶圆代工及封装测试业务。中芯集成的工艺平台涵盖超高压、车载、先进工业控制和消费类功率器件及模组,以及车 载、工业、消费类传感器,应用领域覆盖智能电网、新能源汽车、风力发电、光伏储能、消费电子、5G 通信、物联网、家用电器等行业。

根据中芯集成招股书披露信息,首发募集资金将用于以下项目:

1) 15 亿元用于 MEMS 和功率器件芯片制造及封装测试生产基地技术改造项目,以扩展公司现有产线,提升产能和工艺水平;

2) 66.6 亿元用于二期晶圆制造项目, 以进一步提升公司 8 英寸 MEMS 和 功率器件的代工产能;

3) 43.4 亿元用于补流及偿债。

2、5 月 5 日,合肥晶合集成电路股份有限公司 (简称“晶合集成”) 正式 在上交所科创板挂牌上市,也是国内第三大晶圆代工厂。 (前两位分别是:中芯国际和华虹半导体)晶合集成由合肥政府与力晶科技于 2015 年在合肥市成立,目前主要从事英寸晶圆代工业务。 目前已经实现 150nm 至90nm 制程节点的 12 英寸晶圆代工平台的量产,正在进行 55nm 制程节点的 12 英寸晶圆代工平台的风险量产。根据公司招股书披露信息,晶合集成拟将首次公开发行募集资金用于以下项 目:

1) 49 亿元用于合肥晶合集成电路先进工艺研发项目;

2) 31 亿元用于向合肥蓝科收购制造基地厂房及厂务设施;

3) 15 亿元用于补流及偿债。其中,先进工艺研发项目包括 40 纳米、28 纳米和后照式 CMOS 图像传感器芯片制造工艺技术,和微控制器芯片工艺平台。

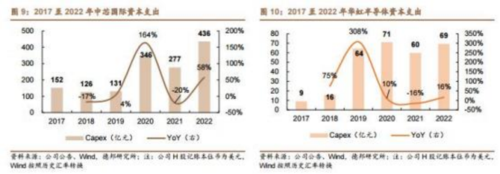

3、中芯国际 2022 年资本支出约 436 亿元,同比大幅增长 58%,为公司有 史以来最高值。对于 2023 年,公司预计资本开支水平与 2022 年大致持平,好 于全球平均水平。

4、华虹半导体 2022 年资本支出约 69 亿元,同比增长 16%,公司近几年资 本支出节奏较为稳健。此外,1 月 19 日,华虹半导体发布公告称已与华虹宏力、大基金二期和无锡市订立合营协议,投资约 271 亿人民币成立合营企业从事集成电与 65/55nm 至 40nm 工艺的 12 英寸 (300mm) 晶圆的制造与销售业务。 与此同时,华虹宏力也于 2022 年 11 月公告 A 股科创板申报稿,拟募集 180亿人民币用于华虹无锡等项目的扩产。

随着中芯集成和晶合集成的上市,对国产晶圆代工厂的发展更是一种推动作 用,有利于国产半导体设备行业的高速发展。从中芯国际和华虹半导体的投入来 看,国产替代正在加速发展。我们认为当前正式半导体设备领域的“黄金时代”, 看好产业链的机会。

【半导体设备估值处于较低水平】

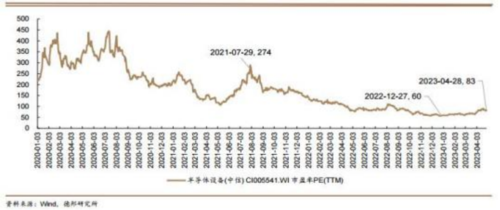

从估值水平来看,截至 2023 年 4 月 28 日收盘,中信三级半导体设备行业指数PE-TTM 约为 83 倍,较 23 年年初的约 60 倍 PE 有所回升,但仍然处于 202年 8 月半导体设备板块大幅回调之后的较低水平。

从 PE-Band 情况来看,2020 年初至今,中信半导体设备行业指数 PE-TTM 中 位数约为 160 倍,最小值约为 57 倍,最大值约为 444 倍,近期指数点位有所回升,但仍处于中位数以下较低区间。

未来,随着国内晶圆厂扩产节奏加快,半导体设备板块有望迎来业绩与估值双升的戴维斯双击局面。

【半导体设备投资机会】

2023 年,全球半导体行业进入产能周期下行阶段, 由于终端系统设备数量 和单机算力不断提升等因素,先进制程工艺产能需求仍然保持上升趋势。

国内半导体产业方面,Q1 设备龙头北方华创业绩超预期,半导体设备板块整体增速仍然维持较高水平。随着中芯集成和晶合集成的上市,半导体设备板块 的国产化率有望进一步提升,建议关注相关产业链。

参考资料:

德邦证券-全球晶圆代工资本开支占比上行,关注国产半导体设备板块成长性 -230511.pdf

免责声明:

本文由投资顾问: 冯利勇 (执业证书编码:A1280620060001) 、何军 (执业 证书编码:A1280621060001) 、罗力川 (登记编号:A1280622110002) 等编辑整 理,仅代表团队观点,任何投资建议不作为您投资的依据,您须独立作出投资决 策,风险自担。请您确认自己具有相应的权利能力、行为能力、风险识别能力及 风险承受能力,能够独立承担法律责任。所涉及个股仅作投资参考和学习交流,

不作为买卖依据。投资有风险,入市需谨慎!

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。